Frei nach André Kostolanys Mantra „Was schon jeder weiß, macht mich nicht heiß" sind Investoren oftmals auf der Suche nach einem „Mehr“ an Informationen - mit dem Ziel, sich einen „Wissensvorsprung“ vor allen anderen Investoren herauszuarbeiten. Diese Vorgehensweise lässt sich auch mit Eugene Fama’s Markteffizienzhypothese begründen, wonach die Kapitalmärkte insofern „effizient“ sind, als dass alle vorhandenen Informationen schon im Preis des jeweiligen Vermögensgegenstandes reflektiert sind. Aber sind mehr Informationen wirklich besser? Das heißt, hilft ein „Mehr“, die Genauigkeit der Prognose zu verbessern und damit z.B. Überrenditen am Kapitalmarkt zu erzielen? Das Beispiel von Herrn Joseph Kidd.

Der Wissenschaftler Stuart Oskamp veröffentlichte im Jahr 1965 die Ergebnisse einer Studie¹, in der ein „fiktiver“ junger Mann mit dem Namen Joseph Kidd nach psychologischer Betreuung suchte. In der ersten Phase erhielten 32 Psychologen ein kurzgefasstes Profil von Herrn Kidd. Die Psychologen erfuhren, dass er ein 29 Jahre alter Mann, unverheiratet und weißer Abstammung ist, der im zweiten Weltkrieg gedient hat. Herr Kidd hat einen Bachelor-Abschluss und arbeitet als kaufmännischer Angestellter in einem Blumenladen.

In den sich anschließenden drei Phasen erhielten die Psychologen weitere Informationen zu Joseph Kidd. In der zweiten Phase z.B. eineinhalb Seiten über Josephs Kindheit bis zum 12. Lebensjahr, in der dritten Phase zwei Seiten zusätzliche Informationen über seinen akademischen Werdegang, und in Phase vier, 1 1/3 Seiten Informationen über seinen Wehrdienst und weitere Aktivitäten bis zum 29. Lebensjahr.

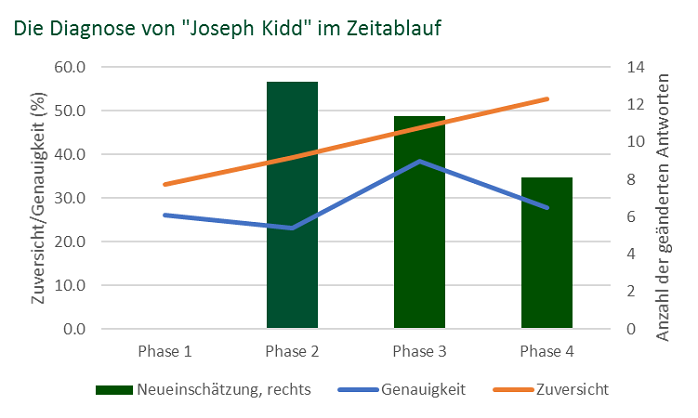

Um die Genauigkeit der Diagnose zu bewerten, mussten alle Psychologen zum Ende jeder Phase einen standardisierten Fragebogen ausfüllen. Zudem mussten sie angeben, wie zuversichtlich sie in die Genauigkeit ihrer Prognose sind. Die nachfolgende Graphik zeigt das Ergebnis der Studie.

Quelle: adpatiert von Stuart Oskamp

Die Diagnose von Joseph Kidd, stellte sich als sehr schwierig heraus. Keiner der Psychologen erzielte in einer der jeweiligen Phasen eine Prognosegenauigkeit von 50%. Zum Ende der vierten Phase lag die durchschnittliche Genauigkeit bei etwas weniger als 28%, ein Ergebnis, das eher einem Zufallsprozess entspricht. Und obwohl die Genauigkeit der Diagnose kaum zunahm (26% in Phase 1 und 27,8% in der finalen Phase 4), nahm die Zuversicht in die Genauigkeit der Diagnose kontinuierlich zu. Das heißt, umso mehr Informationen die Probanden bekamen, umso selbstsicherer wurden sie!

Stuart Oskamp maß dazu auch, wie viele Psychologen ihre Antworten im Zeitablauf abänderten, ein Aspekt, der in der obigen Graphik anhand der Balken dargestellt ist. In Phase 2 korrigierten die Psychologen noch im Durchschnitt 13,2 Antworten auf dem Fragebogen, zum Ende der Phase 4 fiel diese Zahl auf 8,1. Diesen Effekt nennen Psychologen Bestätigungstendenz (englisch: confirmation bias), also diejenige Neigung des Menschen, vorwiegend jene Informationen zu suchen und wahrzunehmen, die seine vorgefasste Meinung bestätigen (auch selektive Wahrnehmung).

Es gibt eine Vielzahl weiterer Studien, die zu einem ähnlichen Ergebnis wie Stuart Oskamp kommen. Der Wissenschaftler Paul Slovic experimentierte mit Pferdewetten: Er zeigte 8 erfahrenen Buchmachern eine Liste mit 88 Eigenschaften, die die Leistung von Rennpferden in der Vergangenheit am besten wiederspiegeln. Die Buchmacher wählten die – ihrer Einschätzung nach - vierzig wichtigsten Eigenschaften aus. Die Buchmacher bekamen zunächst 5 Eigenschaften und in weiteren drei Schritten jeweils 5, 10 und 20 zusätzliche Eigenschaften genannt. Sie prognostizierten pro Schritt jeweils den Ausgang des Rennens und schätzten die Treffsicherheit ihrer Prognosen jeweils ein. Das Ergebnis ist ähnlich dem von Joseph Kidd. Die Genauigkeit der Prognose lag jeweils bei ca. 15%, egal ob die Buchmacher 5 oder 40 Eigenschaften der Rennpferde kannten. Ihre Zuversicht in die Richtigkeit ihrer eigenen Prognosen stieg jedoch, von ca. 17% bei fünf Datenpunkten auf mehr 30% bei 40 Datenpunkten.

Fazit: Mehr Informationen sind hinsichtlich der Prognosegenauigkeit also nicht unbedingt besser. Es kommt eher darauf an, die wesentlichen Informationen herauszufiltern. Das heißt, nicht nur diejenigen Informationen, die die Prognose validieren (Bestätigungstendenz), sondern auch diejenigen, die der eigenen Einschätzung widersprechen. In den letzten Jahrzehnten hat sich daher neben der modellgetriebenen Finanzmarktheorie die sogenannte „verhaltensorientierte Finanzmarkttheorie“ (englisch: behavioral finance) etabliert, die die oben dargestellten Zusammenhänge besser zu erklären versucht.

Der Investmentprozess der nova funds GmbH entgegnet diesen „verhaltensspezifischen“ Problemen mit einem stringenten Ansatz. Analysen und Investmentempfehlungen werden von den Fondsmanagern kritisch hinterfragt und müssen schriftlich dokumentiert werden. Getätigte Investitionen werden regelmäßig überprüft. Ist ein Fondsmanager mit der Portfolioposition nicht mehr einverstanden, muss diese abverkauft werden.

¹ Stuart Oskamp, 1965, “Overconfidence in Case-Study Judgments", Journal of Consulting Psychology, 29 (3), pp. 261-265.